Há duas semanas (na newsletter de 01/11/2020) iniciamos uma discussão sobre o que é Digital Finance (Finanças Digitais), e apontamos que esta nova área do conhecimento está conformada a partir a coexistência de dois ecossistemas: o emergente ecossistema DeFi (contração de Decentralized Finance – Finanças Descentralizadas) e o centralizado ecossistema financeiro tradicional-em-transição – CeFi (contração de Centralized Finance). Na newsletter de 08/11/2020 tratamos do primeiro ecossistema; nesta fazemos uma breve introdução ao segundo.

O surgimento das primeiras iniciativas do ecossistema DeFi (com as criptomoedas bitcoins e altcoins - alternativas aos bitcoins) constituiu um dos fenômenos mais inovadores das últimas décadas no setor financeiro. Enquanto parecia improvável que elas substituíssem as moedas soberanas, elas demonstraram a viabilidade das tecnologias que lhes são subjacentes: blockchain e distributed ledger technology – DLT.

Capitalistas de risco e instituições financeiras do sistema financeiro tradicional passaram a investir pesadamente em projetos DLT que buscassem oferecer novos serviços financeiros, bem como entregassem velhos serviços de maneira mais eficiente. Blogueiros, banqueiros centrais e acadêmicos previram as implicações transformadoras e disruptivas para pagamentos, bancos e para o sistema financeiro como um todo. Começou aí, então, a transição do ecossistema financeiro tradicional para uma nova etapa, e mais sofisticada, de sua evolução digital.

Tal movimento chamou a atenção dos bancos centrais, que passaram a anunciar que eles estavam explorando ou experimentando com DLT, e as perspectivas de moedas criptografadas ou digitais dos bancos centrais começaram a chamar considerável atenção. No entanto, dada a novidade do fenômeno, muita confusão brotou, e isso fez com que o BIS – Bank for International Settlements (o conhecido “banco central dos bancos centrais”) chamasse para si a discussão.

O ponto de partida para a entrada do BIS nesta temática foi um relatório seu sobre criptomoedas publicado em 2015 pelo Committee on Payments and Market Infrastructures (Comitê de Pagamentos e Infraestruturas de Mercado), intitulado “Digital Currencies” (Moedas Digitais). Este relatório buscou prover a definição de uma nova classe de moedas representadas pelo bitcoin e pelas altcoins, que emergiram usando a mesma tecnologia. Ele identificou três características das criptomoedas: elas são eletrônicas, não são um passivo para ninguém, e caracterizam trocas peer-to-peer (descentralizadas).

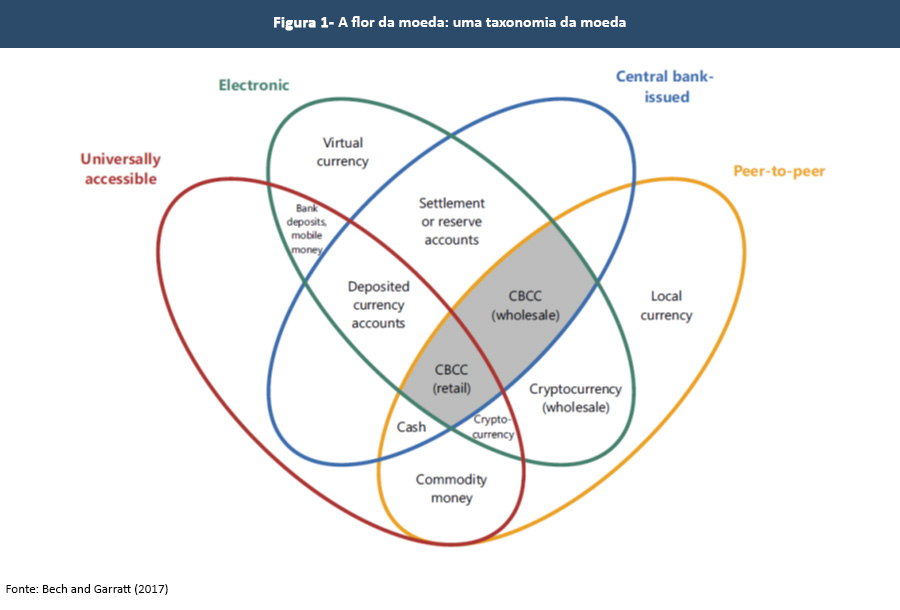

Dois anos depois, dois técnicos do BIS publicaram um artigo na revista do banco, intitulado “Central bank cryptocurrencies”, tentando definir com mais clareza o que seriam as “central bank cryptocurrencies” (à época denominadas CBCCs) e como elas seriam úteis. Deste modo, os autores definiram uma taxonomia da moeda que identificou dois tipos de CBCCs – retail and wholesale (varejo e atacado) e as diferenciou de outras formas de moedas de bancos centrais, tais como cash (papel-moeda) e reservas. O trabalho discutiu as diferentes características das CBCCs e as comparou com as existentes opções de pagamento.

Um aspecto saliente da taxonomia dos autores é o que ficou conhecido como “the money flower” (a flor da moeda)(Figura 1 à frente). As propriedades da taxonomia proposta são: issuer – emissor (banco central ou outro); form – forma (eletrônica ou física); accessibility – acessibilidade (universal ou limitada); e transfer mechanism – mecanismo de transferência (centralizado ou descentralizado, i.e., peer-to-peer).

A partir das propriedades acima descritas, os autores apresentaram vários exemplos mundiais de moeda do passado, do presente e possibilidades no futuro. Mas, uma coisa é uma taxonomia, outra coisa é como o sistema financeiro internacional irá “abraçar” a emergência de criptomoedas dos bancos centrais (agora mais conhecidas como CBDCs – Central Bank Digital Currencies), uma vez este sistema é conformado por múltiplas dimensões, segmentos e camadas de atividades como meios de pagamentos, câmbio, crédito, fundos, seguros, e outros, além de lidar com várias questões sensíveis, tais como interoperabilidade dos sistemas, soberania nacional, privacidade, segurança, inclusão social, e por aí vai.

Uma questão que ainda precisa ser melhor entendida é a de como deverá ser a coexistência futura desses dois ecossistemas financeiros: o DeFi e o CeFi. Além disso, há que se levar em conta o papel que já desempenha um importante player no cenário da economia mundial: as plataformas digitais, tais como aquelas do Google, Amazon, Facebook, Apple, dentre outras no Ocidente, e Alibaba e Tencent, no Oriente. Essas plataformas estão, a cada dia que passa, criando fortes raízes na área financeira, e deverão desempenhar papeis ainda mais relevantes no sistema financeiro global. Serão elas catalisadoras dos ecossistemas DeFi e CeFi, ou surgirá algum PlatFi – Platform Finance no futuro?

Em resumo, se você acredita que o futuro do dinheiro é o dinheiro digital, e que as finanças serão digitais, eis aqui uma discussão que ainda dará muito o que falar!

Se sua empresa, organização ou instituição deseja saber mais sobre Digital Finance, não hesite em nos contatar!