|

06/08/2007 Ano I - Edição 19

Cadastre-se aqui para assinar a nossa newslleter! Ler a edição anterior | Ler a próxima |

|

Costuma-se dizer nas aulas de Finanças que qualquer um que quiser tratar da moderna Teoria das Finanças não pode escapar da Teoria Modigliani-Miller, ou Teoria MM, como é conhecida. Ambos os autores, Franco Modigliani (foi Professor do Massachusetts Institute of Technology-MIT, EUA) e Merton Miller (Professor da Universidade de Chicago, EUA) foram ganhadores do prêmio Nobel de Economia (o primeiro em 1985 e o segundo em 1990) escreveram um artigo bastante influente ainda hoje, intitulado: “The Cost of Capital, Corporation Finance and the Theory of Investment” (O Custo do Capital, Finanças Corporativas e a Teoria do Investimento), na American Economic Review, Junho, 1958 (ano que vem completa 50 anos).

O artigo destes brilhantes economistas fez dois avanços distintos. Primeiro, ele provou que, sob certas condições, o valor de uma empresa é o mesmo independente de se ela se financia por dívida ou por ações. A idéia é surpreendente (imagine em 1958!): o artigo sugeriu que se o CFO (o Chief Financial Officer, ou o executivo financeiro nos dias atuais) estiver se preocupando em como aumentar o capital da empresa está perdendo seu tempo. Em segundo lugar, o artigo estabeleceu uma nova metodologia econômica. Ele apelou diretamente para a lei de um preço, que diz que dois ativos similares devem custar o mesmo. Este método se tornou a espinha dorsal da Economia das Finanças.

Até 1958 a maioria dos acadêmicos entendia que as empresas enfrentavam um simples trade-off (escolha alternativa) entre financiar-se através de endividamento ou por lançamento de ações. O financiamento por dívida é mais barato que o por ações, uma vez que investidores assumem menos riscos quando compram dívida, logo requerem um retorno mais baixo. Isto implica – como era o argumento – que se uma empresa trocasse algumas ações por dívida, ela reduzira seu custo de capital e aumentaria o valor da empresa.

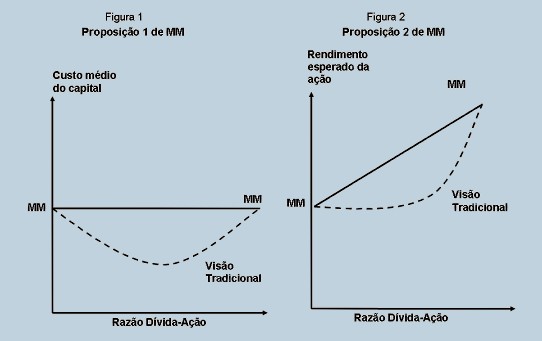

Em algum momento, quando a empresa se torna endividada, os acionistas e os credores começam a demandar maiores retornos para compensá-los pelo risco. O custo do capital da empresa subirá. Logo, entre os extremos de assumir toda dívida ou todas as ações, deve haver uma razão dívida/ações, como mostrado pelo ponto mais baixo da linha pontilhada na figura 1 abaixo.

Os Profs. Modigliani e Miller colocaram esta visão “de cabeça para baixo”. Suponha que investidores pudessem emprestar ou tomar emprestado, grosseiramente, às mesmas taxas de juros que as empresas. Então imagine duas empresas, A e B. A primeira, A, não tem dívida; e lança 1000 ações a R$ 1,00 cada, logo tem um valor de R$ 1.000,00. A outra empresa, B, é idêntica em todos os respeitos, exceto que ela é alavancada, isto é, tem dívidas. Ela levantou R$ 500,00 em dívidas e R$ 500,00 em ações. Estas ações custariam R$ 1,00? Não, na visão convencional. A empresa alavancada, B, teria um custo de capital menor que a não alavancada, A, e, portanto, valeria mais. O preço da ação da empresa alavancada, B, excederia R$ 1,00, e poderia valer mais de R$ 1.000,00.

Mas isto não pode estar certo. Para ver como, suponha que um investidor compre 100 ações da empresa alavancada, B. Ele seria dono de 1/5 da empresa (100/500). Ele receberia, portanto – na forma de dividendos ou em uma apreciação no valor de suas ações- 1/5 dos ganhos da empresa. Isto compreenderia 1/5 dos seus lucros operacionais menos 1/5 dos juros que a empresa alavancada, B, tem que pagar (isto é, 1/5 dos juros sobre R$ 500,00).

Agora compare isto com o que aconteceria se o investidor comprasse 200 ações na outra empresa, não alavancada, A, mas usando R$ 100,00 do dinheiro emprestado, junto com suas próprias poupanças. No final do ano o investidor receberia 1/5 dos lucros da empresa (porque ele é dono de 200 das 1.000 ações). Ao mesmo tempo, ele teria que pagar juros de seu empréstimo de R$ 100,00.

Os dois investimentos, em outras palavras, rendem exatamente o mesmo retorno. Disto segue que as empresas – uma alavancada e outra não – devem ter o mesmo valor. De mesma maneira, as ações nas duas devem valer a mesma coisa.

Os Profs. Modigliani e Miller mostraram que se um investidor, emprestando ou tomando emprestado, pode criar alavancagem “feita-em-casa”, então a decisão de financiar a empresa não pode afetar o seu valor. Este insight (discernimento) é conhecido em Finanças como a Proposição 1 da Teoria MM. Ela deriva duas outras proposições.

Primeiramente, lembre que financiamento por dívida é realmente mais barato que financiamento por ações (porque dívida tem menos risco que ações). Lembre também que uma redução no custo do capital da empresa deve aumentar o seu valor. Adicione isto à proposição 1. A Proposição 2 diz que: à medida que a empresa se endivida mais, o custo da ação deve aumentar em proporção (ver figura 2 abaixo).

A Proposição 3 afirmava que o valor de uma empresa não era afetado por sua política de dividendos. Isto é um corolário da proposição 1. Ao mudar sua política de dividendos, uma empresa, em efeito, altera sua estrutura financeira, isto é, quanto dinheiro ela deve e para quem. Isto, como explicado anteriormente, não muda o valor da empresa.

Para a época em que os Profs. Modigliani e Miller lançaram suas instigantes idéias, isto representou uma grande revolução. De lá para cá muita coisa rolou, mas a Teoria MM veio para ficar!

Se sua empresa, organização ou instituição ainda não definiu sua estratégia de financiamento, fique a vontade para nos contatar.

Fontes: Modigliani and Miller

|