Poucos economistas detêm hoje uma bagagem suficientemente abrangente para tratar das várias dimensões da nova “Digital Finance” (Finanças Digitais) na Economia mundial. Um deles é Markus K. Brunnermeier, que é o Edwards S. Sanford Professor do Departamento de Economia da Princeton University, EUA, e Diretor do Bendheim Center for Finance daquela universidade. Sua pesquisa foca em mercados financeiros internacionais e macroeconomia, com ênfase especial em bolhas, liquidez, estabilidade financeira e monetária, e moeda digital.

Em colaboração com seu colega Jonathan Payne, também Professor do Bendheim Center for Finance de Princeton, Prof. Brunnermeir tem desenvolvido trabalhos relacionados com Plataformas, Tokens e Interoperabilidade. Eles observam que nos anos recentes inovações têm gerado novas tecnologias em matching (combinações), pagamentos, e record keeping (registros). Isto tem levado à emergência de plataformas “big tech”, moeda como token digital, e “smart contracts” (contratos inteligentes).

Estes desenvolvimentos colocam várias questões. Qual é a interação entre essas novas tecnologias? Elas criam sinergias entre a provisão do varejo e os serviços financeiros? Como essas mudanças afetam a competição? E, em última instância, qual é o design ótimo de políticas para fomentar competição? Segundo os autores duas políticas amplamente discutidas são (a) a regulação da competição entre plataformas privadas, e (b) a introdução da “central bank digital currency” – CBDC (moeda digital do banco central) para competir com as moedas digitais privadas. Para eles o conceito chave para entender e avaliar estas políticas é o de “interoperabilidade” entre tokens digitais e ledgers (livros-razão).

Todavia, para nos introduzirmos nesta discussão, faz-se necessário entender alguns conceitos prévios. Primeiramente, o que há de diferente entre moeda digital e ledgers? Os serviços financeiros podem se mover/migrar dos bancos para “decentralized finance” (DeFi)/finanças descentralizadas? Em direção oposta, as “big techs” podem explorar novas sinergias para estender serviços de crédito e poder de mercado? Por último, como um regulador deve responder?

Para tal, é importante entender que existem muitas variedades de “moeda” digital; existem as reservas digitais nos bancos centrais; as moedas digitais nas contas bancárias e digital wallets (carteiras digitais); existe Bitcoin, Ether, e outras “cryptocurrencies”; USDC, Tether, e outras “stablecoins”; e tokens numa plataforma, ou em cadeias de suprimentos.

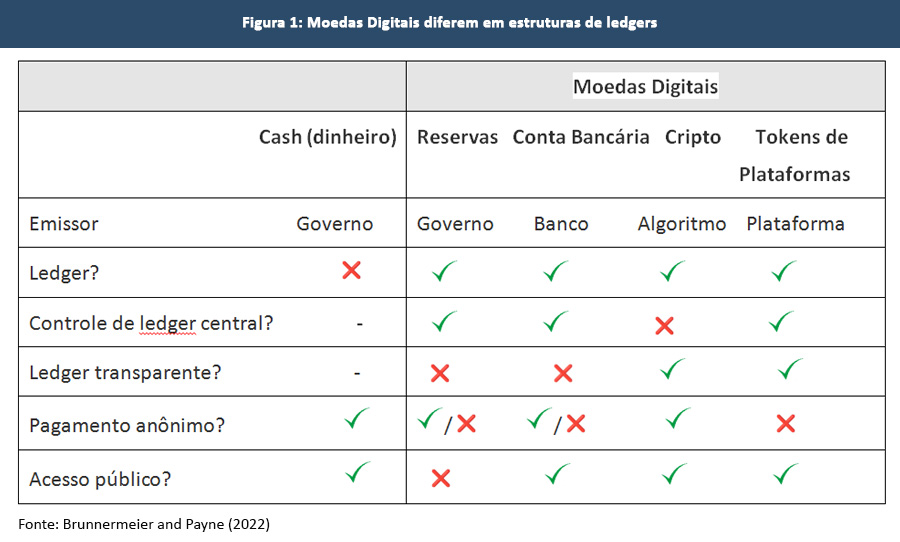

Além da variedade, as “moedas” digitais diferem nas estruturas dos seus ledgers (ver Tabela 1 à frente). A moeda pode ser emitida governo, banco, algoritmo ou plataforma. As demais características estruturais advêm de onde se origina o ledger, quem controla o ledger central, se o ledger é transparente, se o pagamento é autônomo, e se o público tem acesso. Frente a essas características, observa-se que as moedas digitais requerem ledgers.

Tudo isso tem introduzido novos desafios de design, o que tem possibilitado a emergência de ledgers programáveis e transparentes (tais como Ethereum, Solana, Avalanche) através de token accounts (contas de tokens) que gravam net token wealth (riqueza líquida em tokens) e de “smart contracts” (contratos inteligentes), com usuário definido e programas de computador que executam transações (e outras atividades) especificadas por condições de contrato.

Essa nova “paisagem” transacional tem demandado o surgimento de um diferente paradigma de “enforcement” (garantia de cumprimento/execução), que os autores classificam a partir de três determinantes:

• O enforcement de “smart contracts” em um ledger digital requer:

(1) Acesso ao fluxo de informação sobre transações e outras atividades - “oracle” problem (*);

(2) Controle do fluxo de pagamento;

• Mudança tecnológica: cria um mundo “segmentado” de enforcement em:

(a) Sistema legal: enforcement imperfeito em um amplo leque de situações;

(b) Ledger digital: enforcement perfeito no ledger: nenhum enforcement fora do ledger;

• Implicação econômica: necessidade de incentivar o agente a usar o ledger:

(a) Assistido por fortes efeitos de rede e,

(b) Com o poder de exclusão.

Há muito mais coisas a tratar nesse novo universo de “digital finance”, tais como as três dimensões da interoperabilidade identificadas pelos autores: exchangeability (permutabilidade), token acceptability (aceitação do token), e information portability (portabilidade da informação). Mas voltaremos ao tema em outra oportunidade!

Se sua empresa, organização ou instituição deseja saber mais sobre os meandros da nova “Digital Finance”, não hesite em nos contatar!

(*) O “oracle” problem em redes blockchain envolve a confiabilidade e a segurança de oracles, que são sistemas que suprem blockchains (mundo digital) com informação vinda do mundo real. É o conflito entre a segurança, autenticidade e confiança em oracles de terceiros e a execução não confiável de smart contracts.